Q1 2023

Quartalsbericht Earth Gold Fund UI

Überblick

Der Fokus liegt auf US-Zinserhöhungen

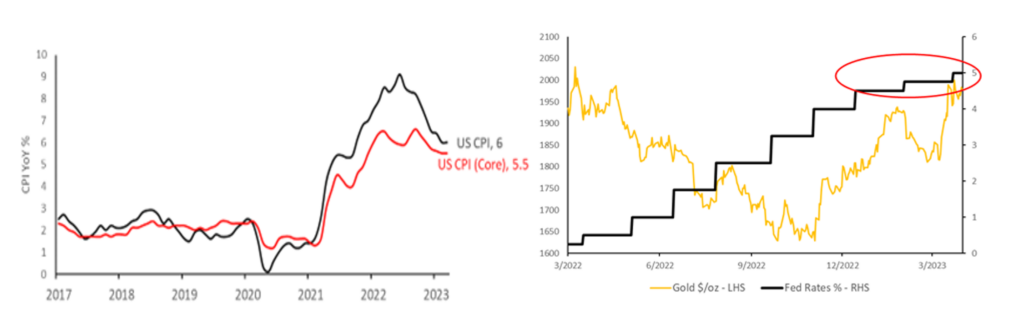

Gold erlebte im ersten Quartal einen starken Start ins neue Jahr. Da sich die Inflation in den USA weiter abschwächte und China seine Covid-Beschränkungen letztendlich aufhob, begannen die Anleihenmärkte zunächst einen niedrigeren Spitzenwert für Zinssätze in den USA einzupreisen, was den Goldpreis unterstützte. Nachdem die US-Fed 2022 eine der schnellsten Zinserhöhungen in ihrer Geschichte vorgenommen hatte, deutete sie nun ein langsameres Tempo der geldpolitischen Straffung an (Grafik 1). Im Einklang mit den Markterwartungen hob die US-Fed auf ihrer Sitzung Anfang Februar 2023 die Zinssätze um «nur» 25 Basispunkte an. Hierdurch fielen die per Ende Januar erwarteten Peak-Zinssätze von über 5% auf 4,5%-4,75%. Dies führte für Ende Januar zu einem Anstieg des Goldpreises um 6% und einer Erholung um 18,42% seit seinem Tiefststand von US-Dollar 1630 je Unze im Oktober 2022.

Grafik 1: Nachlassende US-Inflation (linke Seite) veranlasst die US-Notenbank, das Tempo der Zinserhöhungen zu verringern (rechte Seite)

Quelle: Earth Resource Investments AG, Bloomberg

Der Erwartung niedrigerer Zinserhöhungen folgte dann im Februar die Veröffentlichung der neuen US-Arbeitsmarktdaten, die das Sentiment wieder drehte. Die US-Wirtschaft hatte im Januar 517.000 neue Arbeitsplätze geschaffen, was weit über der Marktprognose von 185.000 lag. Dadurch sank die Arbeitslosenquote in den USA auf 3,4% und damit auf ein 53-Jahres-Tief. Was folgte war ein rascher Wiederanstieg der Fed-Höchstzinserwartungen für 2023 von 4,92% auf 5,42%. Mit anderen Worten: Der Markt ging wieder von vier Zinsschritten anstatt nur einer weiteren Zinserhöhung um 25 Basispunkte im Jahr 2023 aus. US-Fed-Kommentatoren betonten in der Folge bzgl. der Leitzinssätze ein „höher für länger“ im Vergleich zur anfänglichen „Zinspause“-Rhetorik. Der daraus resultierenden Stärke des US-Dollars folgte im Februar eine erneute Schwäche der Gold- und Silberpreise. Ein Großteil der im Januar 2023 erzielten Gewinne wurden wieder abgegeben.

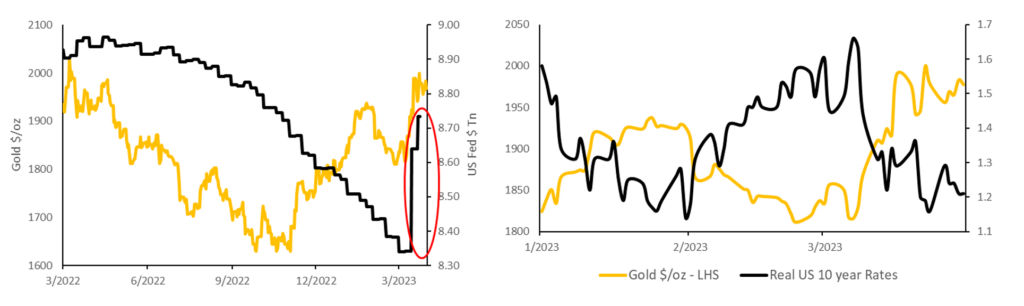

Im März 2023 stellte dann der Zusammenbruch der Silicon Valley Bank (SVB) und die erzwungene Fusion der Schweizer Banken UBS und Credit Suisse den etablierten „höher für länger“-Konsens für den US-Zins wieder völlig auf den Kopf. Die Furcht vor weiteren Ausfällen im Finanzsektor hielt die Märkte in Atem. Wie üblich haben sowohl die US- Fed als auch die Schweizer Behörden die in Schwierigkeiten geratenen Großbanken schnell abgeschirmt, allerdings um den Preis einer Ausweitung ihrer jeweiligen Bilanzen. (um etwa US-Dollar 200 Mio. im Fall der US-Notenbank Fed; Grafik 2)

Grafik 2: Ausweitung der Fed-Bilanz aufgrund von Bankenrettungen (linke Seite), während die realen US-Zinsen zugunsten von Gold fallen (rechte Seite)

Quelle: Bloomberg

Trotz der anhaltenden Risiken am Markt erhöhte die Fed am 22. März die Zinsen aber um weitere 25 Basispunkte auf 5%. Unter Beibehaltung ihres Mandats zur Inflationskontrolle kündigte die Fed dann noch eine weitere Anhebung um 25 Basispunkte an, gefolgt von einer wahrscheinlichen „Pause“ bei den Zinserhöhungen. Dies steht im Gegensatz zur Einschätzung vieler Marktteilnehmer, die bis dahin eine Zinssenkung im Juni 2023 eingepreist hatten. Vor diesem volatilen Hintergrund verzeichneten sowohl Gold- als auch Silberpreise im März starke Wertzuwächse von 8% bzw. 15%. Im gesamten Quartal erzielte Gold eine Rendite von +9%, Silber folgte mit +6% dicht dahinter (Grafik 3).

Grafik 3: Durchschnittliche Performance von Edelmetallpreisen und -aktien (GDX) gegenüber dem US-Dollar (DXY) über das erste Quartal

Quelle: Earth Resource Investments AG; Bloomberg

Entwicklungen in der Goldindustrie

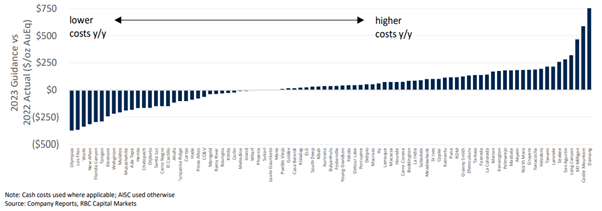

Die Produzentenberichte für das vierte Quartal 2022 sowie die Prognosen für 2023 deuten an, dass die meisten Firmen davon ausgehen, das Schlimmste des Inflationsdrucks in der Industrie überstanden zu haben. Die Produzenten gehen nun im Durchschnitt von einem Anstieg der AIC («All-in-Cost»; einschließlich Investitionskosten) um 6% gegenüber 2022 aus, so dass die erwarteten AIC für 2023 bei ca. US-Dollar 1.550 je Unze liegen. Da jedoch nur 30% der Betreiber ihre ursprünglichen Kostenprognosen für 2022 erreichten, bleiben die Berater des Fonds weiterhin vorsichtig eingestellt gegenüber zu positiven Prognosen und gehen in ihren Bewertungsmodellen von einer überdurchschnittlichen Inflation aus (Grafik 4). Die Gesamtproduktion wird voraussichtlich nur um bescheidene 2% steigen, während die Investitionsausgaben im Vergleich zu 2022 um 8% zunehmen werden.

Grafik 4: Vergleich von Kosten (AISC; ohne Investitionsausgaben) von 2023 mit 2022. Im Durchschnitt projizieren 65% der Minen höhere Kosten als 2022. Der durchschnittliche Anstieg beträgt US-Dollar 55 je Unze auf US-Dollar 1.000 je Unze

Quelle: RBC Capital Markets

Fusionen und Übernahmen sind nach wie vor ein aktuelles Thema im Goldsektor. Im Berichtszeitraum wurden zwei Übernahmen im Mid- als auch im Large-Cap-Sektor angekündigt. B2Gold bot an, Sabina Gold für CAD 1,1 Mrd. zu übernehmen, kurz darauf folgte das Angebot von Newmont zur Übernahme von Newcrest Mining für US-Dollar 17 Mrd. Joint-Venture-Geschäfte («JVs») bleiben für viele Produzenten ebenfalls erstrebenswert, insbesondere bei den großen Produzenten. So kündigten Goldfields und AngloGold ein Joint-Venture-Abkommen an, um ihre beiden Minen in Ghana unter einem einzigen Betreiber (Goldfields) zu vereinen.

Die Berater des Fonds nahmen an der 32. BMO Mining and Critical Metals Konferenz in Florida teil, die eine Rekordbeteiligung von 2000 Delegierten und insgesamt 9000 Sitzungen verzeichnete. Aufgrund der Dringlichkeit, Batteriemetalle zu sichern, standen „Future Metals“ wie Lithium, Nickel und Kupfer im Mittelpunkt des Interesses. In den Meetings betonten die meisten Goldproduzenten, dass sie freien Cashflow und solide Bilanzen gegenüber Wachstumsstrategien bevorzugen. Sie betonten aber auch den Wunsch, ihr Kupferengagement zu erhöhen. Aufgrund der jüngsten Stärke des Goldpreises nehmen Goldpreis-Absicherungen («Hedging») zu. Diese sind jedoch hauptsächlich auf Minenbauer («Developer») in der Spätphase des Projektbaus beschränkt. Damit wird versucht, das Finanzrisiko während der entscheidenden Phase der Inbetriebnahme zu verringern.

Edelmetallaktien im Rückblick

Edelmetallaktien scheinen sich in einem neuen Aufwärtstrend zu befinden. Im Januar 2023 setzten sich die guten Renditen aus dem 4. Quartal 2022 fort, da der Markt mit einer Reduzierung der Zinserhöhungen von 50 auf 25 Basispunkte rechnete. Nach dem Zusammenbruch der SVB (Silicon Valley Bank) in den USA und der Notfusion von UBS und CS im März 2023 verzeichneten Goldaktien erneut starke Zuwächse und beendeten das erste Quartal auf einer positiven Note. Allerdings bleibt der Sektor volatil.

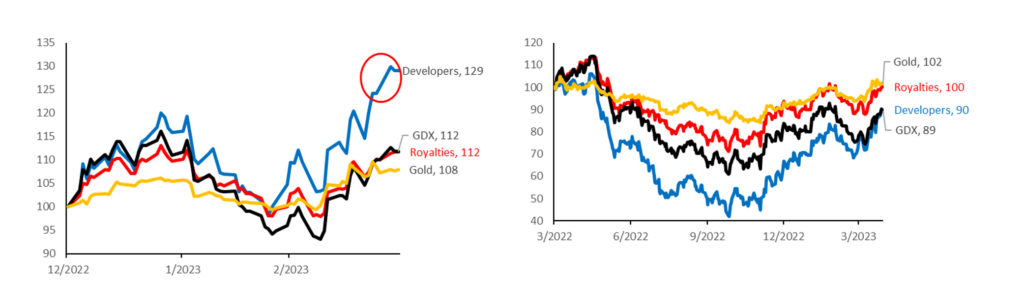

Grafik 5: Minenbauer («Developers») stießen im März endlich auf größeres Anlegerinteresse (linke Seite), auch wenn Investoren bisher die vermeintlich größere Sicherheit von Gold Royalties und Large Caps bevorzugten (rechte Seite)

Quelle: Earth Resource Investments (ERI); Bloomberg

Trotz der generell positiven Entwicklung zeigen die Renditen der Firmen eine starke Divergenz. Auch divergiert das Investoreninteresse bei Large- und Small-Caps, wobei Royalty-Firmen und Large-Cap-Produzenten den größten Teil der Zuflüsse verzeichnen. Bemerkenswert ist der deutliche Mangel an Interesse an physischen Gold-ETFs und Minenbauern («Developern»). Dies änderte sich erst im März 2023, als physische ETFs endlich geringfügige Zuflüsse verzeichneten, und auch in die niedriger kapitalisierten Minenbauer vermehrt investiert wurde, was eine zunehmende Rotation aus den überbewerteten Royalty Firmen und Large Caps in die preiswerteren Mid Caps andeuten könnte (Grafik 5 & 6).

Grafik 6: Gold-ETFs sahen im März endlich die lang erwarteten Zuflüsse (linke Seite), während die Positionierung der Spekulanten weit unter den früheren Höchstständen bleibt (rechte Seite)

Quelle: Earth Resource Investments (ERI); Bloomberg

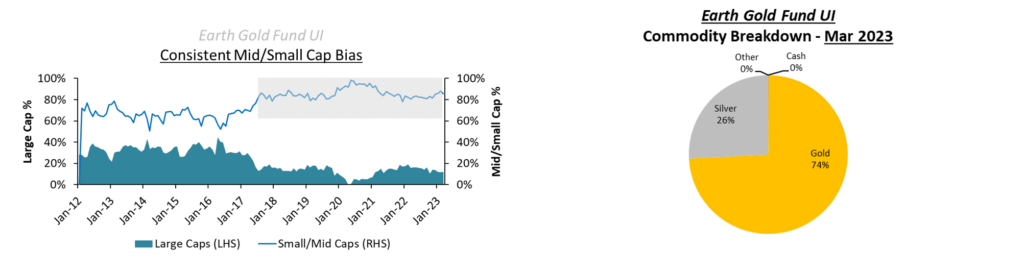

Portfolio-Update

Der Earth Gold Fund UI behielt während des gesamten Berichtszeitraums seine Ausrichtung auf die attraktiver bewerteten Entwickler und mittelgroßen/kleinen Gold- und Silberunternehmen bei und hielt nur minimale Barbestände. Aufgrund des Bewertungsgefälles zwischen großen Produzenten und Entwicklern baute der Fonds im Berichtsquartal wieder Positionen in Torex Gold und Equinox Gold auf. Bei einem weiteren Entwickler (IamGold) wurden Gewinne mitgenommen. Nach der Übernahme von Sabina Gold and Silver durch B2Gold wurde die Position ebenfalls mit Gewinnen verkauft. Zum Quartalsende lag das Engagement in Mid-/Small-Cap-Werten bei 87% gegenüber 84% in Q4 2022. Die Positionierung in Goldaktien lag beim Quartalsende bei 74% (74% Ende Q4 2022) gegenüber Silber mit 26% (23% Ende Q4 2022). Im Silbersektor wurde eine Position in Pan American Silver aufgebaut.

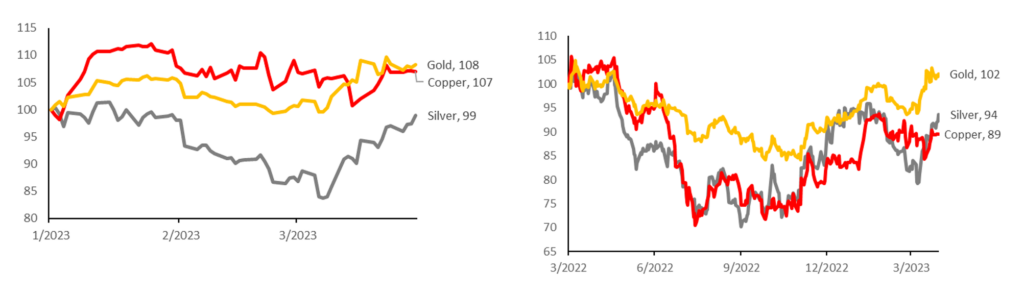

Für Silberinvestoren begann das Jahr frustrierend. Aufgrund seiner industriellen Eigenschaften scheinen Anleger mit Investitionen noch zu zögern, angesichts der anhaltenden makroökonomischen Unsicherheiten. Silber folgte im letzten Jahr der Umkehrung der US-Renditekurve, d.h. preiste eine mögliche US-Rezession ein sowie der geringeren Nachfrage aus China aufgrund der Covid-Restriktionen. Angesichts des anhaltenden Interesses an Gold und des steigenden Interesses an Kupfer nach der Öffnung Chinas zu Beginn des Jahres (Silber hat wie Kupfer starke industrielle Eigenschaften), sind die Berater weiterhin zuversichtlich, dass Silber schon bald seinen enttäuschenden Abwärtstrend umkehren wird. Schon im März 2023 zeigte Silber eine starke Performance, in dem es um 15% zulegte, doch im Vergleich zu Gold und Kupfer, die im Jahresvergleich um 8% bzw. 7% zulegten, hinkt das graue Metall immer noch hinterher (Grafik 7).

Grafik 7: Silber holt gegenüber Gold und Kupfer über das erste Quartal 2023 auf (linke Seite), aber ein grosser Performanceabstand im Jahresrückblick zu Gold bleibt bestehen (rechte Seite)

Quelle: Earth Resource Investments AG; Bloomberg

Zum Quartalsende lag die jährliche Rendite des Earth Gold Fund UI (Anteilsklasse I) bei 8%, während sein Vergleichsindex über ein Jahr bei 11% lag (beide in EUR). Angesichts der erwarteten Erholung der Edelmetallaktien und eines zunehmenden Engagements in Mid-Caps ist der Earth Gold Fund UI aus Sicht der Fondsberater weiterhin gut positioniert.

Grafik 8: Earth Gold Fund UI – Erhöhtes Engagement in unterbewerteten Gold- und Silber-Mid-Caps.

Quelle: Earth Resource Investments AG (ERI); Bloomberg

Ausblick

Das Setup für Gold- und Edelmetallaktien gewinnt an Stärke. Kurz nach der Zinserhöhung der US-Notenbank im März letzten Jahres drehte die US-Renditekurve ab Juli 2022 ins Negative. Dicht darauf folgten auch Goldaktien dem Abwärtstrend, bevor sie ihren jüngsten Aufschwung ab September/Oktober 2022 begannen, hauptsächlich in Erwartung einer geringeren Geschwindigkeit der Zinserhöhungen. Mit dem Zusammenbruch großer Banken, sowohl in den USA als auch in Europa, im März 2023 scheinen die Märkte nun keine weiteren Erhöhungen und evtl. sogar eine Senkung im Juni 2023 zu erwarten. Dies steht allerdings im Kontrast zur Prognose der US-Notenbank, die eine weitere Erhöhung und dann eine Pause vorsieht. Angesichts des für Gold positiven Marktausblicks (d.h. keine signifikanten Zinserhöhungen durch die US-Fed) könnten Goldaktien die gute Performance des ersten Quartals 2023 fortsetzen. Der GDX stieg im Beobachtungszeitraum z.B. um 13%.

Der Aufwärtstrend bei Goldaktien beschränkte sich bisher größtenteils auf liquide Large-Cap-Produzenten, was darauf hindeutet, dass der Markt bisher zögerte, eine größere Allokation in Edelmetallaktien vorzunehmen. Dies zeigt sich auch im Desinteresse an Gold-ETFs, die im ersten Quartal 2023 sogar einen Nettoabfluss verzeichneten. Die Berater teilen die Ansicht, dass die jüngsten Bankenzusammenbrüche frühe Anzeichen dafür sind, dass sich die Banken- und Finanzrisiken in den breiteren Markt verlagern könnten, wie der aktuelle Kollaps des Immobilienmarkts zeigt. Ein weiter verbreiteter Einstieg in den Edelmetallsektor würde eine positive Entwicklung für Mid-Cap-Produzenten, Explorer und Minenbauer bedeuten, da Generalisten bisher den Goldsektor weitgehend vermieden haben.

Hilfreich ist auch die jüngste Aufwärtsrevision des Goldpreises durch Großbanken wie Goldman Sachs, die ihre Prognose für 2023 von US-Dollar 1.950 je Unze auf US-Dollar 2.050 je Unze erhöhten. Da mehr als 80% des Portfolios in mittelgroßen und kleineren Unternehmen investiert sind, ist der Earth Gold Fund UI in einer sehr guten Position, um von den bevorstehenden Bewertungsanpassungen zu profitieren. Der Fonds verfolgt weiterhin die Strategie, vollständig in unterbewertete Edelmetallaktien investiert zu bleiben und nur minimale Barmittel zu halten.

Sie haben die Fondsnews mit aktuellen Artikeln, Factsheets und Monatskommentaren noch nicht abonniert?

Disclaimer:

Dieses Dokument richtet sich ausschließlich an Kunden der Kundengruppe „Professionelle Kunden“ gem. § 67 Abs. 2 WpHG und/oder „Geeignete Gegenparteien“ gem. § 67 Abs. 4 WpHG und ist nicht für Privatkunden bestimmt. Die Verteilung an Privatkunden ist nicht beabsichtigt. Dieses Dokument ist eine Marketingmitteilung und dient ausschließlich Marketing- und Informationszwecken. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten. Für deren Richtigkeit und Vollständigkeit die Greiff Research Institut GmbH und die Earth Ressource Investments AG jedoch keine Gewähr übernehmen können. Die in diesem Dokument dargestellten historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen. Zukünftige Wertentwicklungen sind nicht prognostizierbar.

Auf Grund der Zusammensetzung der Portfolios und der Anlagepolitik besteht die Möglichkeit erhöhter Volatilität. D.h. in kurzen Zeiträumen nach oben oder unten stark schwankende Anteilpreise. Bei diesem Dokument handelt es sich nicht um eine Anlagestrategie- oder Anlageempfehlung im Sinne des Artikels 3 Absatz 1 Nummer 34 und 35 der Verordnung (EU) Nr. 596/2014. Außerdem weisen wir ausdrücklich darauf hin, dass dies keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen darstellt. Anlageentscheidungen sollten nur auf der Grundlage der aktuellen Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt und -soweit veröffentlicht- der letzte Jahres- und Halbjahresbericht) getroffen werden, die auch die allein maßgeblichen Vertragsbedingungen bzw. Anlagebedingungen enthalten. Die Verkaufsunterlagen werden ab dem Auflagedatum bei der Verwahrstelle Donner & Reuschel AG (Hermannstraße 13, Hamburg, Tel. +49 40 30217-0), der Kapitalverwaltungsgesellschaft Universal-Investment-Gesellschaft mbH (Theodor-Heuss-Allee 70, 60486 Frankfurt am Main) und Ihrem Berater/Vermittler in deutscher Sprache zur kostenlosen Ausgabe bereitgehalten. Die Verkaufsunterlagen sind zudem im Internet unter www.universal-investment.com abrufbar.

Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung.

Alle angegebenen Daten sind vorbehaltlich der Prüfung durch die Wirtschaftsprüfer zu den jeweiligen Berichtsterminen. Die Ausführungen gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Aufgeführten Auszeichnungen in diesem Dokument können sich auch nur auf einzelne Anteilsklassen beziehen. Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung. Alle Aussagen geben die aktuelle Einschätzung wieder. Die in dem Dokument zum Ausdruck gebrachten Meinungen können sich ohne vorherige Ankündigung ändern. Weder die Kapitalverwaltungsgesellschaft noch deren Kooperationspartner übernehmen irgendeine Art von Haftung für die Verwendung dieses Dokuments oder dessen Inhalts. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte.

Zudem weisen wir darauf hin, dass die Universal-Investment-Gesellschaft mbH bei Fonds für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU- Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.“

Ihr Ansprechpartner

Matthias Neymeyer

Relationship Manager Süd

+49 761 7676 95 22

+49 761 7676 95 22

neymeyer@greiff-ag.de

neymeyer@greiff-ag.de

Vita anzeigen

Vita anzeigen

Matthias Neymeyer

Relationship Manager Süd

Matthias Neymeyer ist Wholesale Relationship Manager bei der Greiff capital management AG und betreut die Region Süddeutschland. Nach seiner Ausbildung zum Finanzassistenten bei der Volksbank Freiburg eG war der Diplom-Bankbetriebswirt (ADG) zunächst als Servicekundenberater und nach einem Wechsel zur Volksbank Breisgau Süd eG als Privatkundenberater tätig. Zuletzt agierte Matthias Neymeyer mehr als vier Jahre erfolgreich als Vermögensmanager im Private Banking der Volksbank Breisgau Süd eG.

Linkedin

Linkedin Whatsapp

Whatsapp Facebook

Facebook