MÄRZ 2023

Monatskommentar Varios Flex Fonds

Im letzten Monat des ersten Quartals 2023 konnte der Varios Flex Fonds R eine positive Rendite in Höhe von 0,91% (DAX: 1,72%; S&P 500 EUR Hdg: 3,35%) erwirtschaften. Insgesamt beträgt die Gesamtperformance des Fonds damit im laufenden Kalenderjahr 1,52% (DAX: 12,25%; S&P 500 EUR Hdg: 6,52%). Das Fondsvolumen liegt bei 103 Mio. €.

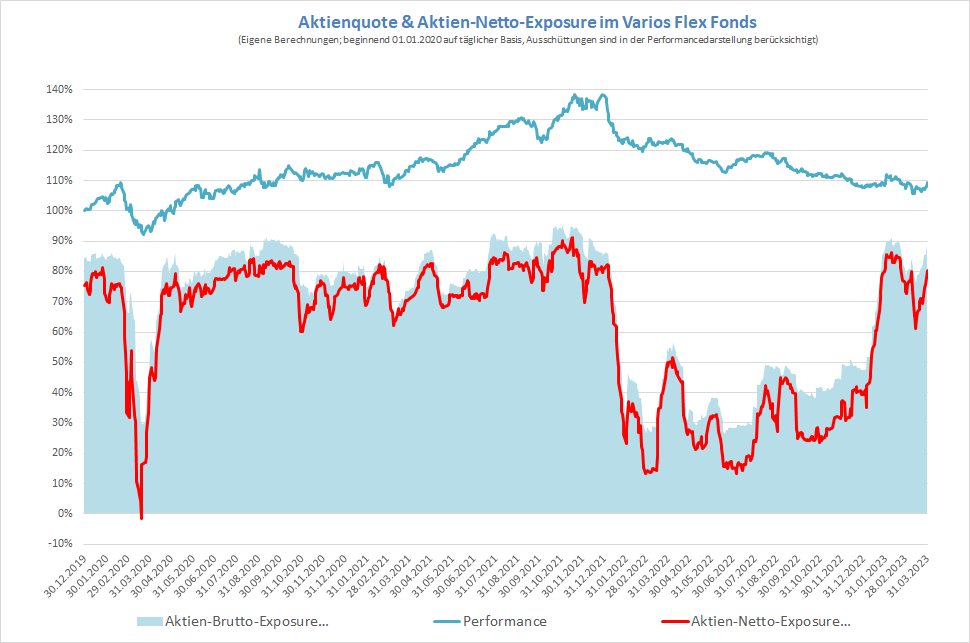

Aus Gesamtperspektive ist der Varios Flex Fonds R derzeit dynamisch ausgerichtet mit einem Aktien-Brutto-Exposure in Höhe von 89% und einem Überhang von Kaufsignalen gegenüber der generierten Verkaufssignale.

Vierstufiger quantitativer Auswahl-, Analyse- und Investitionsprozess

Ergebnisse der Stufe I + II – Portfoliokonstruktion

Zur Erinnerung einen Auszug aus dem Q&A:

Vierteljährlich analysiert das Fondsmanagement aus dem globalen Aktien-Universum Unternehmen im Rahmen eines digitalisierten Prozesses einzelne Aktien nach bestimmten Filterkriterien. Hierbei werden für den zurückliegenden Zeitraum von 120 Monaten für jeden Titel vier Kennzahlen ermittelt:

- Gewinnwahrscheinlichkeit (GW)

- Verlustwahrscheinlichkeit (VW)

- durchschnittliche jährliche Performance (DJP)

- Marktkapitalisierung (MK)

Anschließend erfolgt eine Aktien-Vorauswahl durch den Einsatz von Filtern zur Messung von Mindestwerten.

Es wurden keine Maßnahmen im März 2023 durchgeführt.

Die Quartalsprüfung der Aktien-Kennzahlen erfolgt wieder im April 2023. Im April-Bericht werden somit die entsprechenden Ergebnisse präsentiert.

Ergebnisse der Stufe III – Generierung von Handelssignalen

Insgesamt wurden im abgelaufenen Berichtsmonat 43 Handelssignale generiert. Hierbei stehen 23 Kaufsignalen 20 Verkaufssignalen gegenüber.

Das Aktien-Brutto-Exposure (ABE) erhöhte sich dementsprechend auf 89% (Vormonat: 81%) bei einer gleichzeitigen Verringerung der Liquiditätsquote auf 3,61% (Vormonat: 12,15%). Der Anteil an kurzlaufenden Staatsanleihen erhöhte sich marginal auf 5,74% (Vormonat: 5,50%).

Weiterhin erhöhte sich der Abstand zum Trailing-Stop-Loss der Aktien (TSL-Aktien) im Berichtsmonat auf 17,93% (Vormonat 14,95%). Im Ergebnis steigerte sich ebenfalls der Abstand zum Trailing-Stop-Loss der Aktien auf den Gesamtfonds (TSL-Fonds) auf 15,93% (Vormonat 12,09%).

Ergebnisse der Stufe IV – Exposure-Steuerung

Zum Ende des abgelaufenen Quartals beträgt das gesamte Absicherungsexposure knapp 9 Mio. €. Dieses setzt sich aus derzeit zwei im März 2023 gekauften Optionen zusammen, wovon eine aus zwei geschlossenen Absicherungspositionen mit angepasstem Strike gerollt wurde. Darüber hinaus hat, neben den aktiv geschlossenen Optionen, eine weitere Option im Laufe des Berichtzeitraums ihre Endfälligkeit erreicht.

Das Aktien-Netto-Exposure (ANE) liegt insgesamt zum Monatsende bei 80% (Vormonat: 76%).

Steuerung des Aktien-Netto-Exposures (ANE) (01.01.2020 bis 31.03.2023)

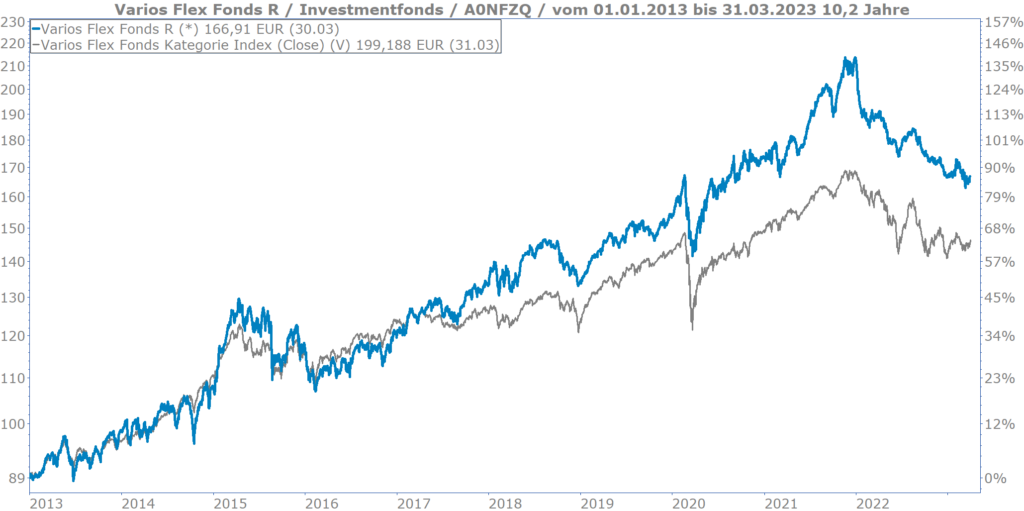

Varios Flex Fonds R vs. Kategorie-Index (01.01.2013 bis 31.03.2023)

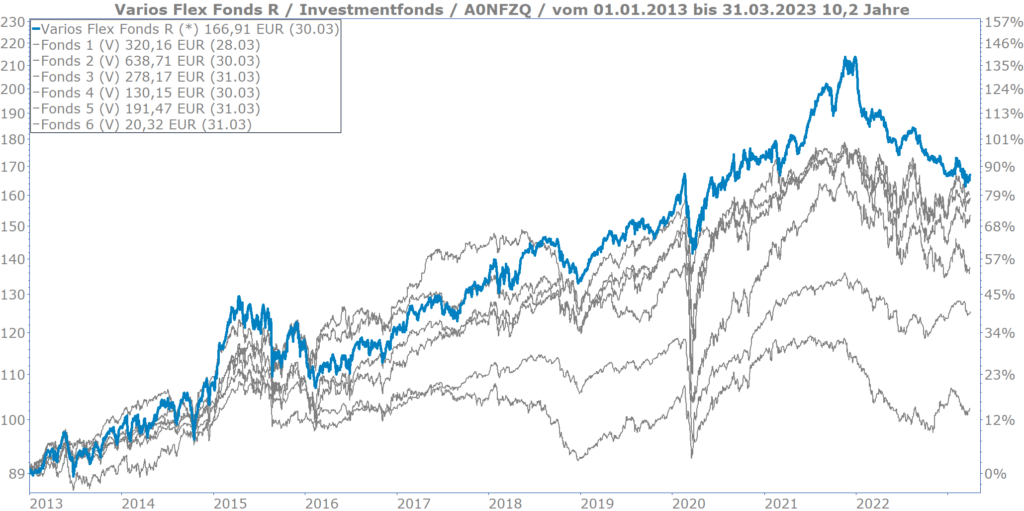

Und an dieser Stelle wieder den Vergleich mit den Top-Sellern und Platzhirschen (01.01.2013 bis 31.03.2023).

Leider ist es uns aus Compliance-Gründen nicht mehr gestattet, die Namen der Top-Seller zu nennen. Wir bitten um Ihr Verständnis.

Sie haben die Fondsnews mit aktuellen Artikeln, Factsheets und Monatskommentaren noch nicht abonniert?

Disclaimer: Dieses Dokument richtet sich ausschließlich an Kunden der Kundengruppe „Professionelle Kunden“ gem. § 67 Abs. 2 WpHG und / oder „Geeignete Gegenparteien“ gem. § 67 Abs. 4 WpHG und ist nicht für Privatkunden bestimmt. Die Verteilung an Privatkunden ist nicht beabsichtigt.

Es dient ausschließlich Informationszwecken und stellt keine Anlagestrategieempfehlung im Sinne des Artikels 3 Absatz 1 Nummer 34 der Verordnung (EU) Nr. 596/2014 und keine Anlageempfehlung im Sinne des Artikels 3 Absatz 1 Nummer 35 der Verordnung (EU) Nr. 596/2014 sowie keine Anlageempfehlung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten im Sinne des § 2 Abs. 8 Nr. 10 WpHG dar.

Historische Wertentwicklungen lassen keine Rückschlüsse auf ähnliche Entwicklungen in der Zukunft zu. Diese sind nicht prognostizierbar. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zum Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen der HANSAINVEST Hanseatische Investment GmbH sind kostenlos bei Ihrem Berater/Vermittler, der zuständigen Depotbank oder bei HANSAINVEST unter www.hansainvest.com erhältlich.

Alle angegebenen Daten sind vorbehaltlich der Prüfung durch die Wirtschaftsprüfer zu den jeweiligen Berichtsterminen. Die Ausführungen gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Für die Richtigkeit der hier angegebenen Informationen übernimmt Greiff capital management AG keine Gewähr. Änderungen vorbehalten. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Ihr Ansprechpartner

Matthias Neymeyer

Relationship Manager Süd

+49 761 7676 95 22

+49 761 7676 95 22

neymeyer@greiff-ag.de

neymeyer@greiff-ag.de

Vita anzeigen

Vita anzeigen

Matthias Neymeyer

Relationship Manager Süd

Matthias Neymeyer ist Wholesale Relationship Manager bei der Greiff capital management AG und betreut die Region Süddeutschland. Nach seiner Ausbildung zum Finanzassistenten bei der Volksbank Freiburg eG war der Diplom-Bankbetriebswirt (ADG) zunächst als Servicekundenberater und nach einem Wechsel zur Volksbank Breisgau Süd eG als Privatkundenberater tätig. Zuletzt agierte Matthias Neymeyer mehr als vier Jahre erfolgreich als Vermögensmanager im Private Banking der Volksbank Breisgau Süd eG.

Linkedin

Linkedin Whatsapp

Whatsapp Facebook

Facebook